德州扒雞沖刺IPO:遭證監會51問,中華老字號難敵鹵味三巨頭

涂夢瑩

來源: 時代周報

在搶灘資本市場的路上,德州扒雞似乎遇到了棘手問題。

近日,山東德州扒雞股份有限公司(以下稱“德州扒雞 ”)IPO申請獲證監會反饋,監管共提多達51個問題、接近2萬字的反饋意見。證監會要求30日內對提出問題逐項落實并回復,如未能提交回復將予終止審查。

根據反饋意見,此次上市,德州扒雞在規范性與信息披露方面存在諸多問題,涉及公司改制及資產轉讓、歷史沿革合規性,以及關于知識產權、同業競爭等。

去年7月,德州扒雞向證監會遞交招股書,擬于滬市主板上市。根據招股書,德州扒雞預計發行不超過3000萬股,擬募資金額7.58億元,主要用于新建食品加工項目、生產線建設以及營銷網絡、品牌升級建設項目等。

實際上,作為百年老字號,德州扒雞不缺市場認知度,但若細究近些年發展,似乎仍難以擺脫“有品類無品牌”的困境。與此同時,受限于地域依賴、品類較單一所帶來的營收疲軟,也在制約著德州扒雞的進一步發展,能否順利實現上市存在不確定性。

“德州扒雞往外擴展需要具備幾個要素,一方面是把地方美食文化說出去的同時,在產品方面進行創新,另一方面是品牌升級。”2月8日,餐飲行業分析師、凌雁管理咨詢首席咨詢師林岳接受時代周報記者采訪表示。

2月9日,針對上述反饋意見以及相關發展問題,時代周報記者聯系德州扒雞方面,截至發稿前尚未獲得回復。

家族色彩濃重

德州扒雞IPO存在諸多疑點。具體來看,反饋意見前幾個問題所聚焦的公司改制、資產轉讓、公司歷史沿革合規性等方面,受到較大關注。

德州扒雞前身是德州市食品公司,始建于1953,有近70年歷史。據招股書顯示,1999年 6月25日,德州市人民政府出具“德政字[1999]54 號”《關于同意山東德州扒雞總公司改制方案的批復》,同意扒雞總公司改制為內部職工持股的山東德州扒雞集團有限公司。

隨后,德州扒雞由發起方式設立。2010年8月,扒雞集團、崔貴海、焦林杰等110名發起人簽訂《山東德州扒雞股份有限公司發起人協議書》,共同發起設立德州扒雞。

初創時,扒雞集團、崔貴海、焦林杰等為德州扒雞前三持股人。其中,扒雞集團持股比例高達51%。

隨后多年,德州扒雞在股本的形成及變化中,有15次股份轉讓。其中,扒雞集團在2012年6月的一次股份轉讓中,將其持有的公司股份4080萬股轉讓給崔貴海、王學義等39名自然人,轉讓價格為1元/股。

相隔不久的2012年10月、11月,德州扒雞第四次、五次股份轉讓中,多數自然人股東的轉讓價格均為4.6元/股。而一個月后,天圖投資受讓股權時,股權轉讓價格又達8.75元/股。

有業內人士認為,作為德州扒雞的創始股東和第一大股東,扒雞集團的股權轉讓價格僅為1元/股,似乎是做出了極為優惠的讓利行為。

早期,為規范職工持股股東股權轉讓行為,扒雞集團曾制定了《股權內部轉讓管理辦法細則》([2001]德雞字13號),規定股權內部轉讓管理機構為集團辦公室,具體負責股權的登記、管理、轉讓以及股權過戶;轉讓原則為企業內部轉讓,不得向社會法人或自然人轉讓,每次交易均實行公開,不得強買強賣或私下交易等。

對此,在反饋意見中,證監會要求德州扒雞說明扒雞集團退出并向發行人轉讓扒雞業務資產的原因及合理性,是否存在糾紛或潛在糾紛等問題。

事實上,發展至今,德州扒雞是典型的“家族企業”。

招股書顯示,本次IPO發行前,崔貴海與陳曉靜夫婦、以及其子崔宸,一家三口直接及間接累計持有公司 60.06%的表決權股份,是公司共同實際控制人。

除實控人家族外,德州扒雞其他股東的持股則較為分散,其中有91名自然人股東合計持股14.67%。同時,持有德州扒雞5%以上股份的投資股東主要有外資投資機構Gloryfarm和國壽投資保險資產管理有限公司,另外天津天圖和深圳天圖合計持有公司 5.41%股份。

值得注意的是,天津天圖和深圳天圖均為深圳市天圖投資管理股份有限公司(下稱“天圖投資”)旗下公司。天圖投資同樣正在沖刺資本市場的路上,曾一手投出奈雪的茶(02150.HK)、茶顏悅色、百果園(02411.HK)等眾多知名消費品牌。

主營業務增長瓶頸

從業績來看,德州扒雞的規模較小,整體有待提升。

招股書顯示,2019年至2021年,德州扒雞營業收入6.87億元、6.82億元和7.2億元,同期歸母凈利潤分別為1.22億元、0.95億元和1.2億元。

作為一家以生產經營“德州扒雞”為主的禽類熟食制品生產企業,德州扒雞主要從事以扒雞產品為主,其他肉熟食為輔的鹵制食品研發、生產和銷售及山東省德州市內的食品超市經營業務。

2019年—2021年期間,德州扒雞的扒雞類產品收入分別為4.58億元、4.38億元、4.78億元,分別占主營業務收入的66.70%、64.30%、66.39%。由此可見,扒雞產品為德州扒雞主要收入來源,銷售額占公司總營收接近7成。

單一產品占比過高是德州扒雞存在的問題之一,而銷售所存在的地域性依賴同樣十分明顯。

“德州扒雞是魯菜的經典,起初是靠火車走紅,這個地方美食品牌在京津冀一帶才有了擴展。”林岳表示,但是這么多年過去,德州扒雞沒有走出區域的依賴,特別是在電商和互聯網營銷時代的背景下,并不合理。

地域的依賴性有利有弊。2月8日,連鎖產業專家、和弘咨詢總經理文志宏向時代周報記者表示,對于德州扒雞而言,優勢在于它有自己根據地的市場,但劣勢在于,品牌在市場延展和擴展方面會面臨一些挑戰。

一直以來,德州扒雞銷售主陣地主要在華東地區。上述報告期內,華東地區的收入分別為5.75億元、5.58億元和5.78億元,占比分別為83.60%、81.81%和80.20%。

實際上,意圖攪局鹵味江湖的德州扒雞,在當下白熱化的市場競爭中,并非處于有利地位。

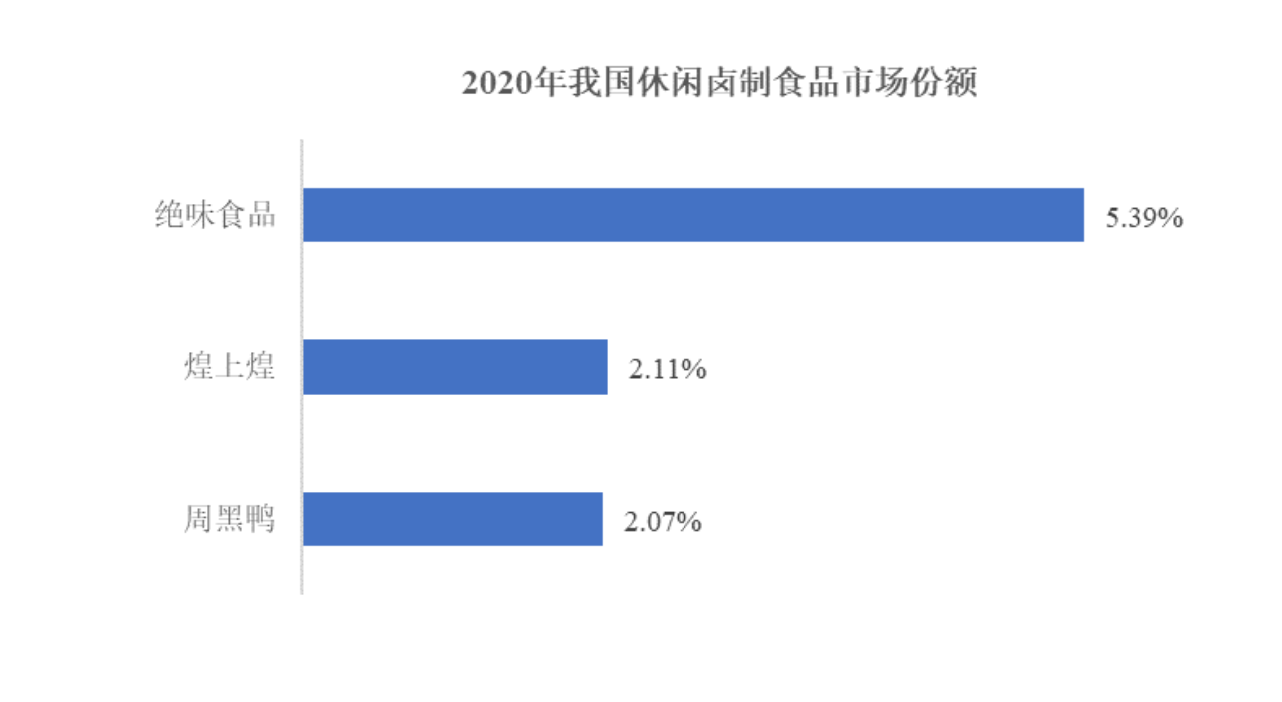

在招股書中,據德州扒雞援引Frost&Sullivan,前瞻產業研究院數據,2020年國內休閑鹵制市場份額前三為絕味食品、周黑鴨、煌上煌,市占率分別為5.39%、2.11%、2.07%,三者市占率加起來不足二成。

來源:招股書

被稱作“鹵味三巨頭”的絕味食品、周黑鴨、煌上煌被德州扒雞當作競爭對手,但相較之下,德州扒雞可以說是“勢單力薄”。

據Wind數據,2021年,絕味食品營收65.49億元,同比增長24.12%;周黑鴨與煌上煌營收分別為28.70億元、23.39億元。在凈利潤方面,三者分別為9.81億元、3.42億元、1.45億元。從營收上看,德州扒雞與上述企業拉開巨大差距,據此與市占率對比推算,德州扒雞的市占率顯然不足2%。

對此,針對核心競爭力方面,證監會便要求德州扒雞說明自身相較于競爭對手的競爭優勢,并披露公司在行業內的地位。

除此之外,德州扒雞還深陷于品牌、商標被侵權的風險之中。

德州扒雞這一品類創產歷史久遠,又以地名作為命名,2006年,“德州”牌商標才被中國商業聯合會、中華老字號委員會評為“中華老字號”,同時國家知識產權局商標局批準“德州扒雞”商標注冊。

多年發展,德州當地的扒雞相關生產者眾多,德州扒雞飽受商標侵權困擾。據相關不完全統計,2018年至2022年6月,德州扒雞的商標糾紛數量已達11起。

文志宏認為,德州扒雞的品牌與商標爭議問題,對自身品牌發展存在影響。“除了出現消費者容易混淆的情況,對于德州扒雞品牌及相關產品銷售,都會帶來一些負面影響。”

(責任編輯:魏京婷)

手機看中經

手機看中經 經濟日報微信

經濟日報微信 中經網微信

中經網微信